Hoy os vamos a hablar de una SPAC que con toda probabilidad se va a fusionar con una empresa de Telemedicina Americana llamada SOC Telemed. Primero os vamos a hacer una pequeña introducción de lo que es una SPAC

SPAC (Special Purpose Acquisition Company)

Que traducido al castellano significa empresa de adquisición de propósito especial o empresas de “cheque en blanco”, es decir se crean específicamente para adquirir otra empresa no cotizada y hacerla pública. Las SPAC no tienen operaciones comerciales (es decir no tienen producto, ni fabrican nada).

Los inversores en SPAC pueden ir desde grandes fondos de capital privado al público en general y dicha SPAC tiene 2 años para completar la adquisición o si no tendrá que devolver el dinero a los inversores.

Cómo funciona un SPAC

Los SPAC generalmente están formadas por inversores con experiencia en una industria o sector empresarial en particular, con la intención de buscar acuerdos en esa área. Al crear un SPAC, los fundadores a veces tienen al menos un objetivo de adquisición en mente, pero no desvelan ese objetivo ( empresa) para evitar divulgaciones durante el proceso de la OPI. (Esta es la razón por la que se denominan “empresas de cheques en blanco”. Los inversores de OPI no tienen idea de en qué empresa van a invertir hasta la última instancia). Las SPAC suelen buscar aseguradores e inversores institucionales antes de ofrecer acciones al público.Después de una adquisición, un SPAC generalmente cotiza en una de las principales bolsas de valores, en este caso será en el Nasdaq

Ventajas de un SPAC

Venderse a una SPAC puede ser una opción más atractiva para los propietarios de una empresa pequeña, que venderse a unos fondos de capital privado por su cuenta. Primero, venderse a un SPAC puede aumentar hasta un 20% el precio de salida en comparación con un acuerdo típico de capital privado. Ser adquirido por un SPAC también puede ofrecer a los propietarios de negocios un proceso de salida a bolsa más rápido y más fácil al estar bajo la guía de un socio experimentado. Una de las ventajas para nosotros,los pequeños inversores es el poder participar en una salida a bolsa de una empresa de forma indirecta a través de la SPAC y no tener que esperar al día de la salida a bolsa donde ya salen disparadas y es muy difícil pillarlas a buen precio.

Inconvenientes para el inversor particular

Invertir en una SPAC por un particular tiene varios riesgos entre los cuáles destaca:

1- La incertidumbre, ya que no todas las SPAC llegan a buen puerto.

2- Cotizadas que ofrecen muy poca información hasta que no está clara la compra/fusión de la otra empresa.

3- Suelen pasar mucho tiempo sin apenas movimiento en su cotización y cuando lo hacen suele ser de manera violenta , tanto hacia arriba como hacia abajo.

4- Mucha volatilidad y difícil gestión de stops

5- Una noticia de una retirada de algún inversor particular potente puede hundir la cotización.

Explicado de manera básica lo que es una SPAC os vamos a hablar un poco de la empresa que va a salir a cotizar por este método

SOC Telemed

Es un proveedor líder de soluciones de telemedicina de cuidados intensivos que se utilizan principalmente dentro de los hospitales junto con los equipos de atención in situ para brindar atención especializada urgente cuando los pacientes son más vulnerables. SOC ofrece una solución diferenciada a través de la integración de tres elementos críticos,

1- Una plataforma de software probada.

2- Un panel de expertos en coordinación de consultas.

3- Una red de especialistas clínicos, los tres combinados en una solución de telemedicina intensiva .

SOC brinda servicios en 847 instalaciones, incluidos 543 hospitales de cuidados intensivos en 47 estados, incluidos 19 de los 25 sistemas de salud más grandes de EE. UU.

También es el mayor proveedor de teleNeurología y telepsiquiatría urgente y ha brindado más de un millón de consultas de atención urgente.

8 de los 10 sistemas de salud más grandes de EE. UU son clientes suyos.

Según su director ejecutivo “La telemedicina se encuentra en un momento crucial en el que el país continúa atravesando la crisis del COVID-19. A medida que los líderes de los hospitales luchan con los problemas de la gestión de la capacidad, la escasez de médicos y la optimización de costos, ha quedado claro que la atención virtual seguirá siendo un componente fundamental de la capacidad de la industria de la salud para brindar una mejor atención a los pacientes”.

SOC TELEMED EN NÚMEROS

PRINCIPALES CLIENTES

COMPETIDORES/FONDOS/INGRESOS

SOC Telemed obtuvo $ 66.2 millones en ingresos en 2019 y se estima que generará $ 57.3 millones en ingresos para 2020, lo que marca una disminución debido a la pandemia de COVID-19, dijeron ejecutivos durante la presentación para inversionistas.

Sin embargo, los ejecutivos esperan que los ingresos de 2021 alcancen los $ 80,4 millones, con $ 113,5 millones en ingresos para 2022.

La compañía ha registrado reservas récord de $ 5,7 millones en el primer semestre de 2020 y está en camino de lograr reservas anuales de $ 10,9 millones. SOC Telemed reportó $ 6.1 millones en reservas de todo el año en 2019.

Se espera que las reservas se dupliquen a 21,8 millones de dólares en 2021, según la presentación para inversores de la empresa.

“La compañía está valorada en nueve veces los ingresos de 2021. Creemos que eso es convincente a la luz de la dinámica del mercado y que es un descuento del 50% con respecto al lugar donde opera Teladoc”, dijo Shulman. “Nuestras expectativas de crecimiento relativo son del 40% y Teladoc del 19%. Por ambas razones, el valor y la inversión son interesantes”.

La empresa combinada operará como SOC Telemed y cotizará en el mercado de valores Nasdaq con un valor inicial de alrededor de $ 720 millones La compañía recaudó $ 165 millones de BlackRock Inc., Baron Capital Group y ClearBridge. Esa inversión privada en acciones ordinarias de la empresa combinada se cerrará al mismo tiempo que la combinación de negocios.

El accionista mayoritario de SOC, Warburg Pincus, seguirá siendo el mayor accionista de la nueva entidad. Los inversionistas institucionales tienen una inversión privada de $ 165 en acciones comunes de la compañía combinada que cerrará con la combinación de negocios; HCMC también tiene alrededor de $ 250 millones en una cuenta fiduciaria.

Los accionistas actuales de SOC poseerán el 40 por ciento de la compañía combinada y los accionistas de HCMC poseerán el 32 por ciento. El resto de la empresa estará en manos de inversores de PIPE y HCMC poseerá el 7 por ciento de las acciones emitidas y en circulación de las acciones ordinarias de SOC después del cierre.

Credit Suisse fue asesor financiero de SOC y Orrick Herrington & Sutcliffe fueron los asesores legales.

RESUMEN

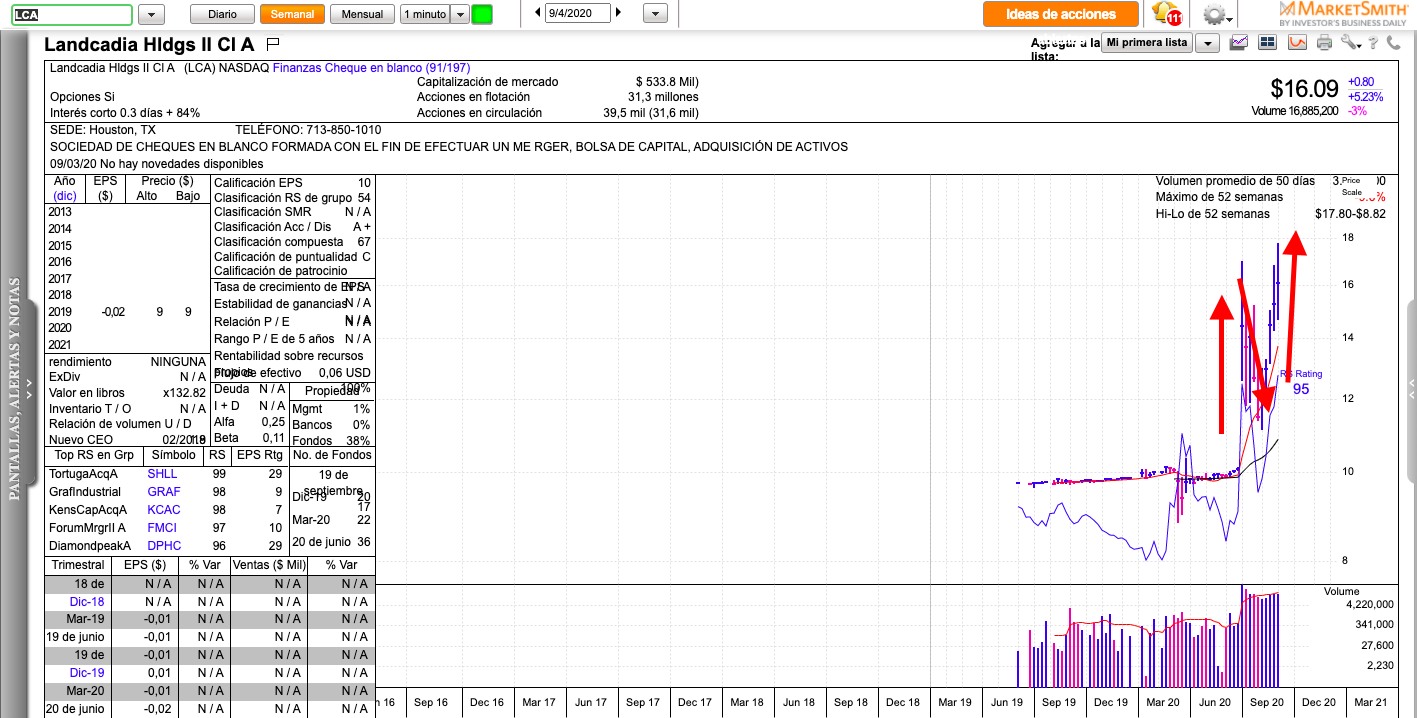

En BolsaZone la seguimos muy de cerca y de hecho uno de los miembros tiene ya una posición en la cartera ( 4/ septiembre/ 2020) , a la espera que en las próximas fechas (4º trimestre) se confirme la unión y pase a cotizar como una única empresa. Dicha posición salvo imprevistos (lleva stop asociado) se mantendrá hasta la salida a bolsa de la nueva compañía.

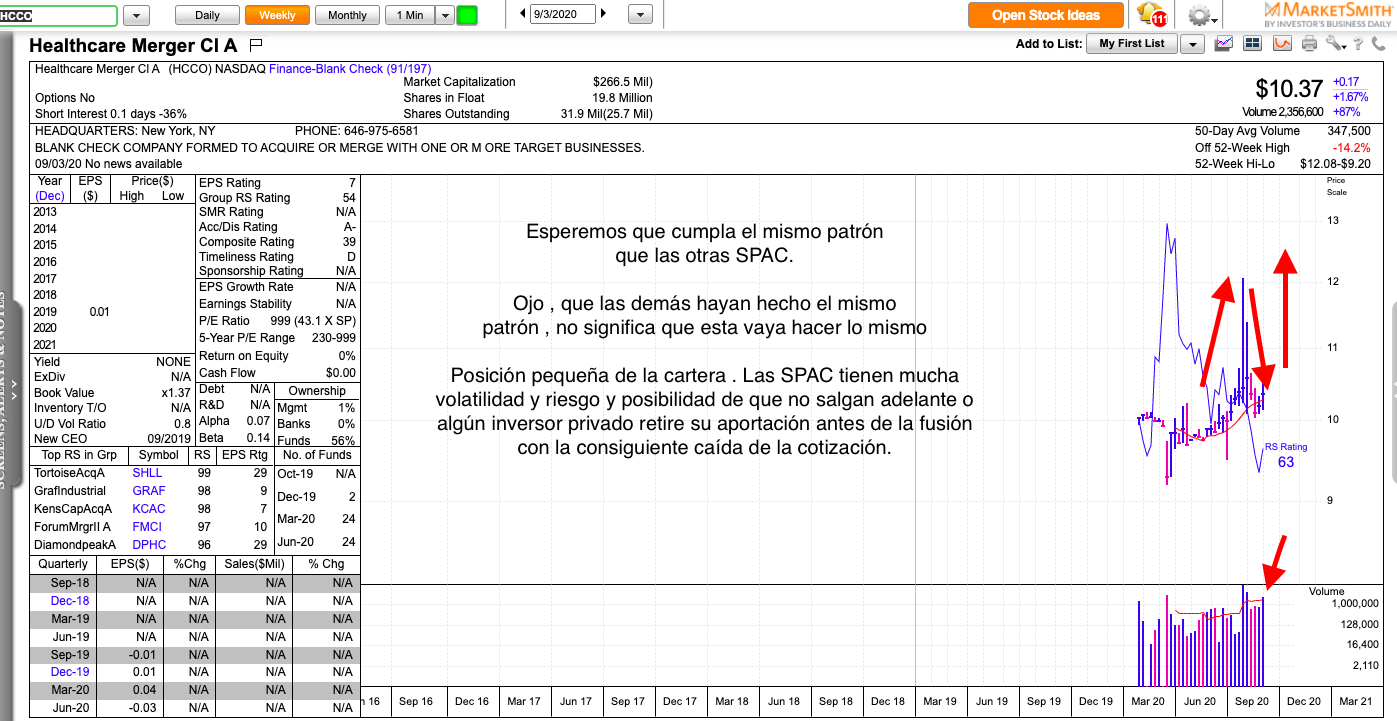

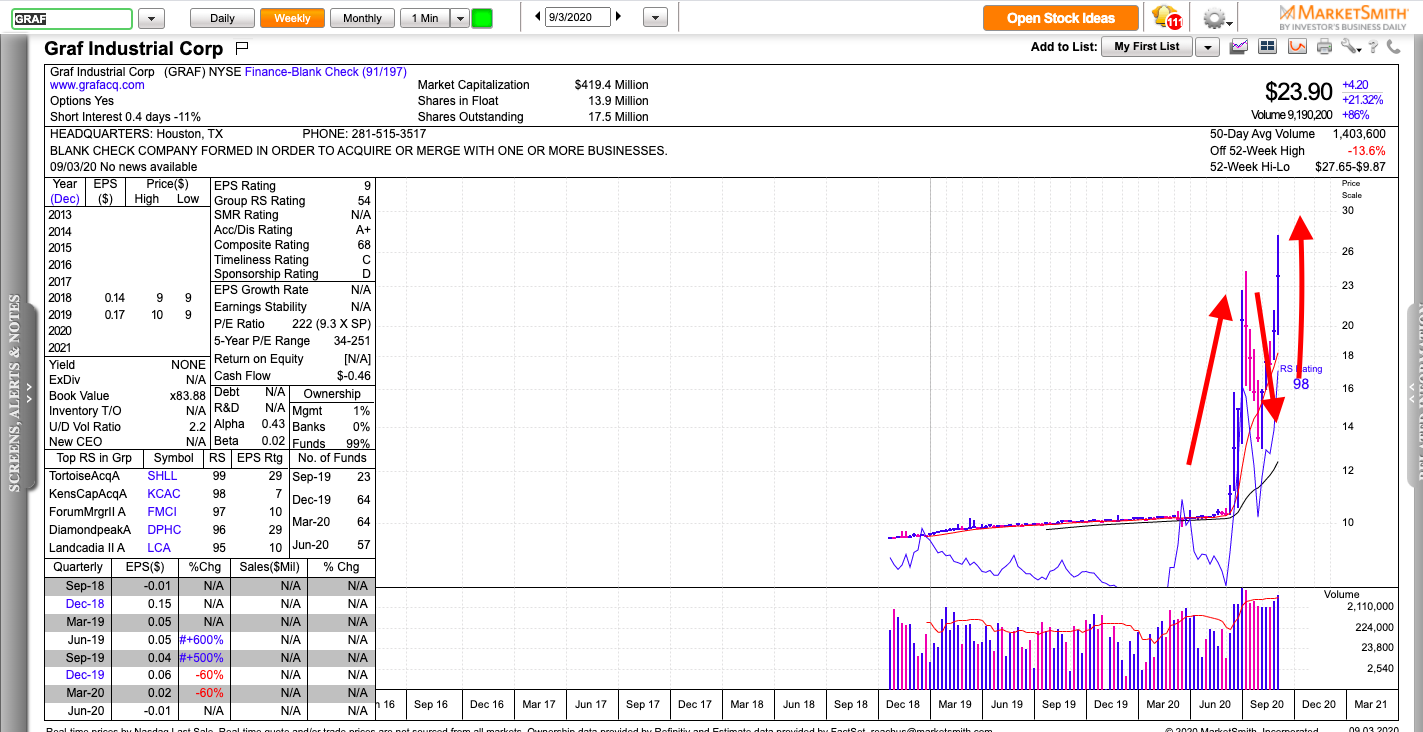

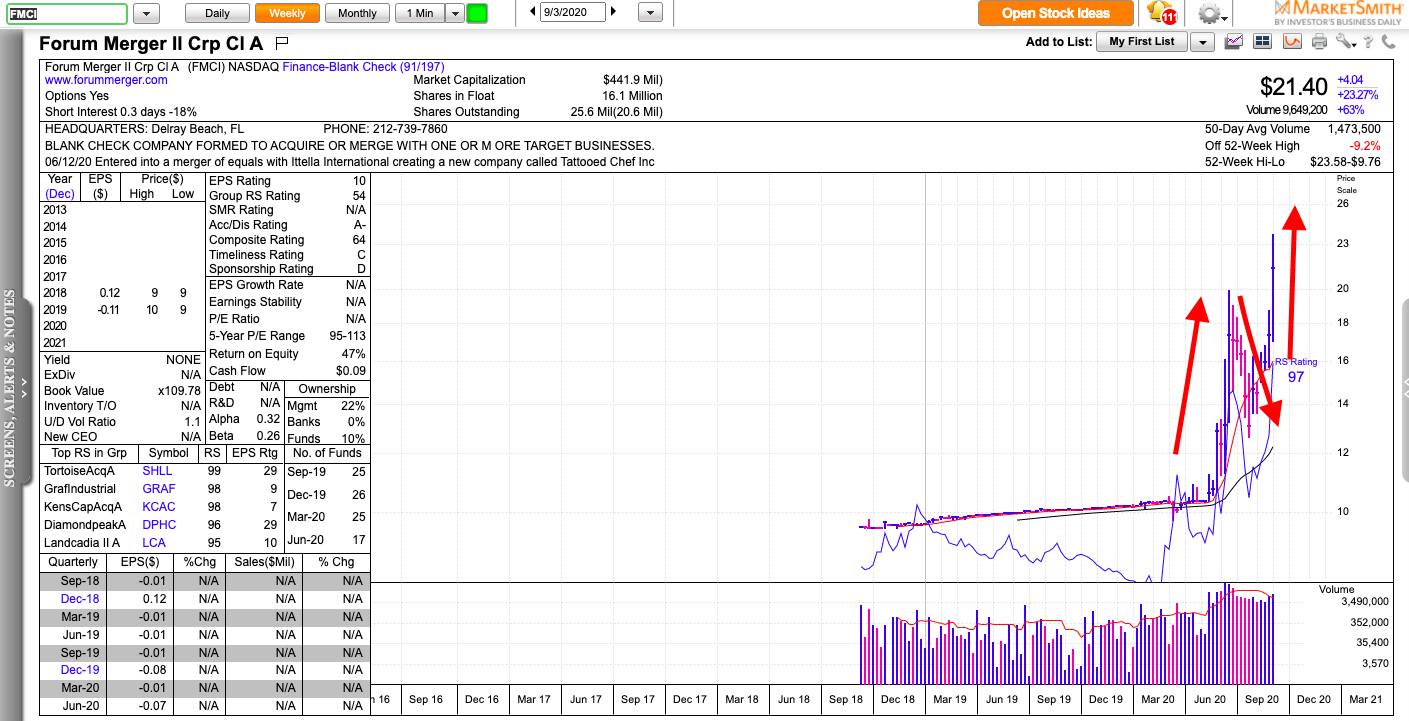

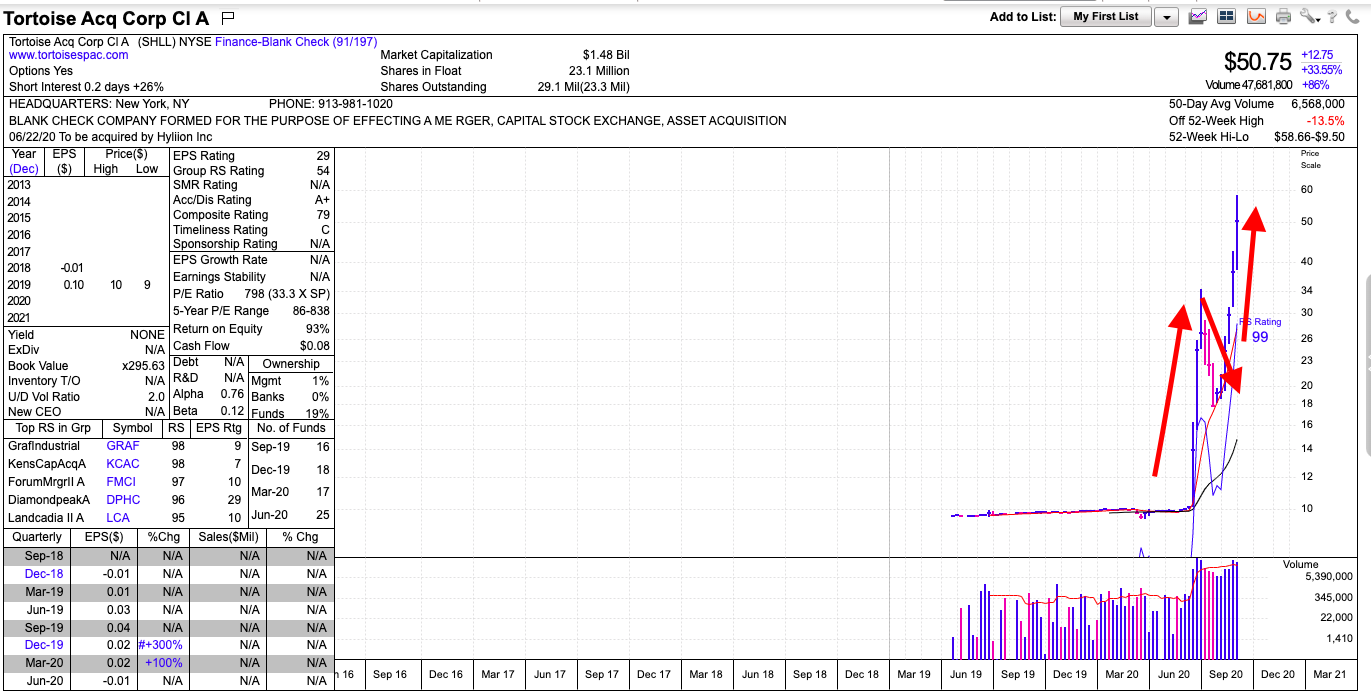

Adjuntamos gráfico según posible escenario que buscamos con esta posición y por comparativa sobre lo que han hecho otras SPACs recientemente ( SHLL, FMCI,GRAF, LCA , etc )

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.