Fundada en 2012 por Josh Kushner, Kevin Nazemi y Mario Schlosser, tiene su sede en la ciudad de New York y cuenta con 1.639 empleados. Oscar comenzó como un plan de seguro solo para personas. La empresa se centra en la industria de los seguros de salud a través de la telemedicina, interfaces tecnológicas centradas en la atención médica y sistemas transparentes de fijación de precios de reclamaciones que facilitarían la navegación de los pacientes en sus plataformas. En 2018, Oscar fue nombrado entre ”CNBC’s top 50 disruptors”. La IPO ofrecerá 31 M de acciones a un precio de entre 32 $ a 34 $ cada una y podría recaudar alrededor de 1B$ con una valoración aproximada de 8 B$. Se espera que salga a cotizar el miércoles 3 de marzo de 2021.

La IPO de Oscar Health se produce durante una pausa en el mercado de IPOs. Debido al festivo del Día de los Presidentes el 15 de febrero, muchos banqueros estaban de vacaciones la semana pasada, por lo que pocas empresas comenzaron a realizar giras o reuniones para explicar sus negocios a los posibles inversores. Esto ha llevado a una pausa en nuevas IPOs.

Como hemos comentado anteriormente, Oscar Health es una compañía de seguros médicos que emplea tecnología, diseño y datos para humanizar la atención médica. Ofrece planes de seguro médico individuales a individuos, familias y pequeñas empresas, tanto directamente como a través de los mercados de seguros médicos. Los planes cubren visitas al médico, medicamentos genéricos, servicios de atención rutinarios, incluidas vacunas contra la gripe, vacunas, exámenes de detección del embarazo, pruebas de laboratorio…, tarifas con descuento para visitas a especialistas, medicamentos de marca, atención de urgencia, otra atención común, así como también para el embarazo, cobertura de cirugía o enfermedad recurrente.

LA EMPRESA

“Creamos Oscar debido a nuestras propias frustraciones con la atención médica de EE. UU.”

Oscar fue fundado en 2012 por Joshua Kushner (socio gerente de la firma de capital de riesgo de Nueva York Thrive Capital), Kevin Nazemi (ex ejecutivo de Microsoft) y Mario Schlosser, quien actualmente es director ejecutivo. Kushner es hermano del exasesor de la Casa Blanca Jared Kushner, yerno del anterior presidente de Estados Unidos, Donald Trump, y está casado con la supermodelo Karlie Kloss.

Joshua Kushner y Thrive tendrán alrededor del 76% del poder de voto después de la IPO, según el prospecto S-1 de la SEC.

[BrandedLink url=”https://www.sec.gov/Archives/edgar/data/1568651/000119312521049832/d28906ds1a.htm?source=content_type%3Areact%7Cfirst_level_url%3Aarticle%7Csection%3Amain_content%7Cbutton%3Abody_link”]PROSPECTO S-1 SEC[/BrandedLink]

El rango de precios implica una capitalización de mercado de 7 B$ a 8 B$, según el analista de MKM Partners, Rohit Kulkarni, asumiendo que tendrá alrededor de 234 M de acciones en circulación. Oscar fue valorado en 3.200 M$ en una ronda de financiación a principios de 2019, y la empresa matriz de Google, Alphabet Inc, es su mayor accionista con aproximadamente un 18% de participación en propiedad antes de la IPO, escribió el analista. MKM no está participando en la oferta y no está haciendo una recomendación ni iniciando cobertura, dijo Kulkarni. Sin embargo, “vimos la presentación de Oscar, así como la demostración del producto que la acompaña, y quedamos impresionados por un conjunto bastante completo de experiencias de usuario habilitadas por la tecnología y el enfoque continuo de Oscar en repensar cada componente básico de la cadena de suministro de seguros de salud”, escribió Kulkarni.

La salida de Oscar es también la última de una larga serie de empresas relacionadas con la salud digital que ingresan a los mercados públicos de acciones, ya sea a través de IPO o SPAC. Entre los más recientes se encuentran 23andMe, Hims & Hers, Talkspace, Amwell (tenéis un artículo de esta IPO en la web de BolsaZone) y Butterfly Network.

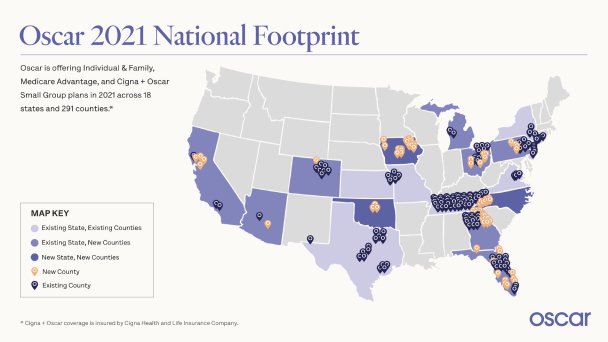

CARTA DE PRESENTACIÓN

Según la propia compañía, “Nuestra tecnología nos brinda la flexibilidad para lanzar nuevas funciones, ingresar a nuevos mercados geográficos y de productos y establecer asociaciones innovadoras en formas en que las aseguradoras tradicionales no pueden. En la actualidad, ofrecemos planes de salud en tres mercados de seguros: individuales, grupos pequeños y Medicare Advantage, en 291 condados y 18 estados”. La mayoría de sus negocios residen en Florida, Texas y California. Ha recaudado aproximadamente 1,6 B$ en financiamiento durante 10 rondas de 28 inversores institucionales, incluidos Google, Khosla Ventures, Goldman Sachs, Founders Fund, Tiger Global y otros. Tuvo una valoración de 3,2 B$ en una ronda de financiación de 2018.

Oscar siempre ha buscado diferenciarse de la mayoría de sus competidores mediante el uso de la tecnología. Ese enfoque comenzó con aplicaciones para miembros fáciles de usar, asociaciones de telesalud e incluso programas de seguimiento de salud portátiles durante los días en que este tipo de herramientas eran menos comunes entre las aseguradoras de salud. Desde entonces, se ha fusionado en una plataforma virtual única para miembros, con proveedores de telesalud las 24 horas del día, los 7 días de la semana e incentivos de compromiso de comportamiento saludable entre sus principales puntos de venta.

NUESTRAS ASOCIACIONES INNOVADORAS

Oscar destacó un puñado de asociaciones recientes con proveedores como Cleveland Clinic y aseguradoras como Cigna. La compañía dijo que estos programas hablan del interés en la plataforma tecnológica de Oscar y el motor de participación de los miembros, y ofrecen a la compañía “una base que nos permitirá monetizar nuestra plataforma y diversificar nuestras fuentes de ingresos con el tiempo, si así lo decidimos”, según la S-1.

“El valor de nuestra plataforma de seguros patentada ha sido reconocido en toda la industria, ya que los proveedores de atención médica y las aseguradoras líderes, incluidas Cleveland Clinic y Cigna, han optado por formar asociaciones innovadoras con nosotros. Si bien cada uno de estos arreglos tiene elementos únicos, el hilo común es que se basan en nuestra plataforma de tecnología de pila completa y motor de participación de miembros. Muchas de nuestras asociaciones cuentan con marcas compartidas y/o el riesgo compartido además de los ingresos basados en honorarios o el reembolso basado en el valor, lo que subraya el valor distintivo que agregan nuestras contribuciones. En algunos de nuestros acuerdos de asociación, nuestros socios tienen la opción de comprar el 50% del capital de la entidad del plan de salud Oscar correspondiente. Creemos que nuestra inversión en tecnología profundamente diferenciada proporciona una base que nos permitirá monetizar nuestra plataforma y diversificar nuestras fuentes de ingresos a lo largo del tiempo, si así lo decidimos.”

Cleveland Clinic + Oscar. En 2018, lanzamos una asociación innovadora con Cleveland Clinic para fusionar nuestra interfaz de consumidor con su red de proveedores de renombre mundial. En la actualidad, todos los miembros del plan Cleveland Clinic + Oscar tienen acceso a la prestigiosa red de proveedores de Cleveland Clinic en combinación con las poderosas herramientas de participación de miembros de Oscar.

Montefiore + Oscar. En 2019, anunciamos una asociación en Medicare Advantage con Montefiore Health System para ofrecer el primer plan de marca compartida en Nueva York. Los miembros del plan Montefiore + Oscar obtienen acceso a médicos asequibles de alta calidad del equipo de primera clase de Montefiore a través de nuestra plataforma cuando y donde sea conveniente.

Oscar + Holy Cross + Memorial Health. En 2020, expandimos nuestra presencia en Medicare Advantage al anunciar un plan de salud de marca compartida con Holy Cross Health y Memorial Healthcare System en Florida, donde nuestra plataforma impulsa un producto Oscar + Holy Cross + Memorial Health que combina nuestra plataforma con la de nuestros socios y extensas redes de médicos.

Cigna + Oscar. En 2020, también anunciamos una asociación de Cigna + Oscar, para servir exclusivamente al mercado de empleadores de grupos pequeños, que incluye aproximadamente a 15 M de consumidores. Nuestra asociación une la experiencia de los miembros altamente diferenciada de Oscar con las amplias redes de proveedores de Cigna.

Health First. En 2021, Health First, una aseguradora con sede en Florida, anunció que Oscar proporcionaría servicios administrativos a sus miembros individuales y de Medicare Advantage, principalmente a partir del 1 de enero de 2022. La asociación brindará a los miembros de Health First acceso a la plataforma de participación de miembros de Oscar junto con los mismos proveedores de alta calidad y recursos clínicos a los que tienen acceso hoy.

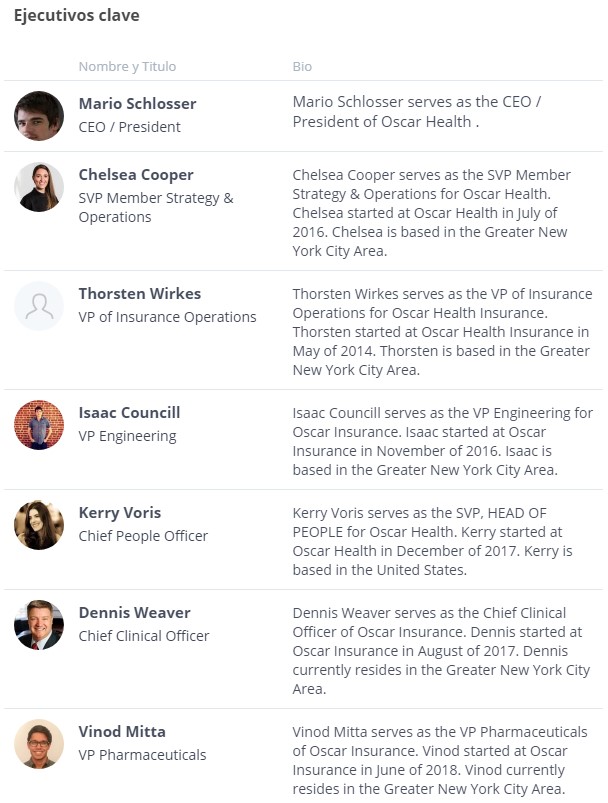

EJECUTIVOS CLAVE DE OSCAR HEALTH

OPORTUNIDAD DE MERCADO

El sistema de salud de EE. UU. es el más grande y caro del mundo (se estima que costó más de 4 B$ en 2020), pero los resultados de salud son peores que en otras economías avanzadas. Los costos están tan fuera de control que las facturas médicas contribuyen alrededor del 66% de todas las bancarrotas personales en los Estados Unidos.

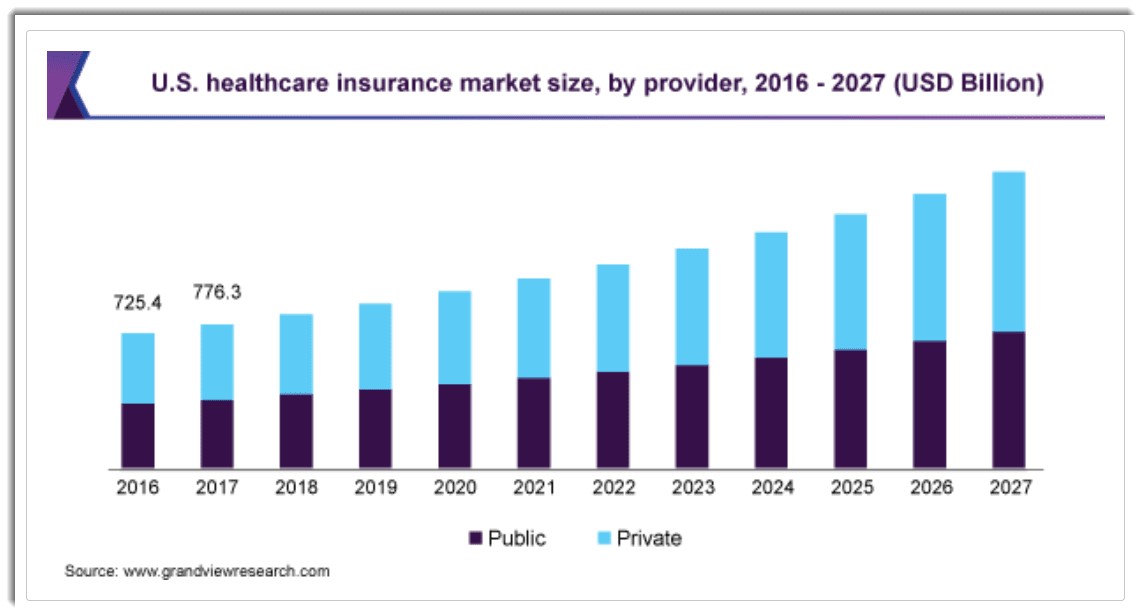

La industria de la salud de EE. UU. es un mercado masivo y en crecimiento, en medio de un cambio de paradigma (Covid 19) que crea oportunidades sustanciales para la innovación del sector privado. Las compañías de seguros de salud públicas y privadas representan hoy más de 1 B$ de valor empresarial solo en los Estados Unidos. Oscar Health actualmente vende planes de salud en tres mercados: Individual, Familias y Medicare Advantage, que, en conjunto, atienden a más de 50 M de estadounidenses y representan aproximadamente 450 B$ en primas directas de pólizas.

A continuación, se muestra un gráfico que muestra el tamaño histórico y proyectado del mercado de seguros de salud de EE. UU.:

RIESGOS

Oscar Health no es muy rentable y es posible que no logre o mantenga la rentabilidad en el futuro. La compañía ha acumulado 1.4 B$ en pérdidas desde que comenzó la compañía en 2012, o 106 $ por miembro y mes. Oscar Health está experimentando economías de escala lentas. La relación combinada de InsuranceCo fue del 113,1% en 2019 y del 110,8% en 2020, todavía está por encima de la marca del 100% que indicaría un negocio de seguros equilibrado.

$OSCR emitió un préstamo a cuatro años de 150 M$ en octubre de 2020, garantizado por los activos de la empresa a una alta tasa de interés del 12,75% anual. La empresa necesita realizar la oferta pública de acciones para obtener capital adicional y cubrir parte de esta deuda, lo que es una señal negativa para nuevos inversores.

Las actividades comerciales de Oscar Health están sujetas a obligaciones regulatorias continuas, complejas y en evolución, y a una revisión regulatoria continua, que resulta en un gasto adicional significativo. Si no cumple con los requisitos reglamentarios, o no puede cumplir con los estándares de desempeño aplicables a la empresa, sus operaciones podrían verse interrumpidas o podría estar sujeta a sanciones.

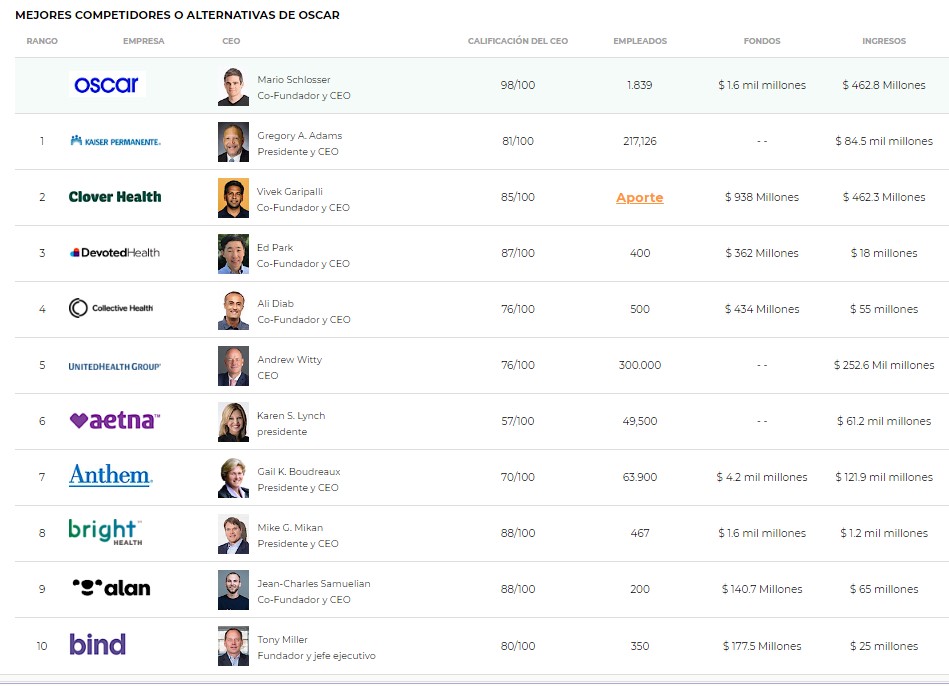

COMPETIDORES Y ALGUNOS RATIOS DE LOS MISMOS

ALGUNOS DE SUS NÚMEROS

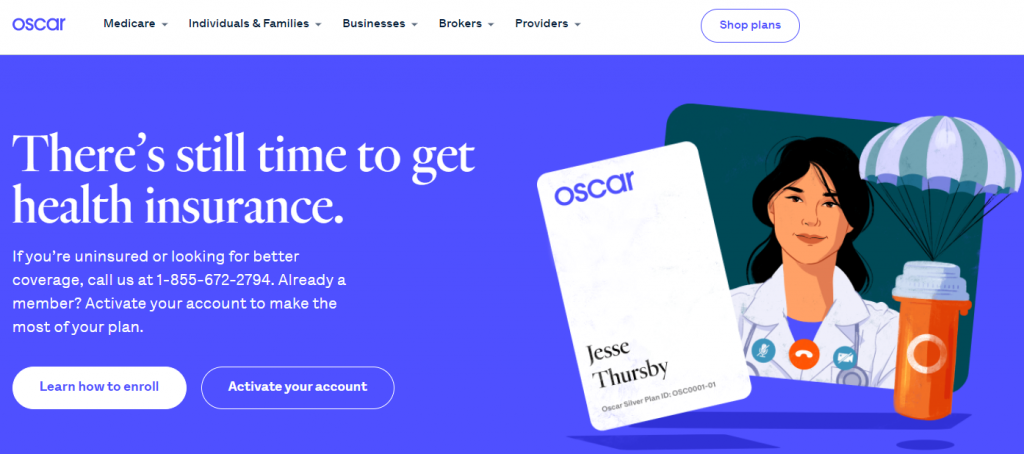

Oscar Health ha experimentado un crecimiento significativo de miembros mientras mantiene las primas de seguro asequibles para los miembros. A 31 de enero de 2021, tenía 529.000 miembros, frente a los 82.000 al 31 de enero de 2017, lo que representa una tasa de crecimiento anual compuesta, o CAGR, del 59%. Alrededor del 47% de sus miembros suscriptores son usuarios activos mensuales, según el prospecto S-1.

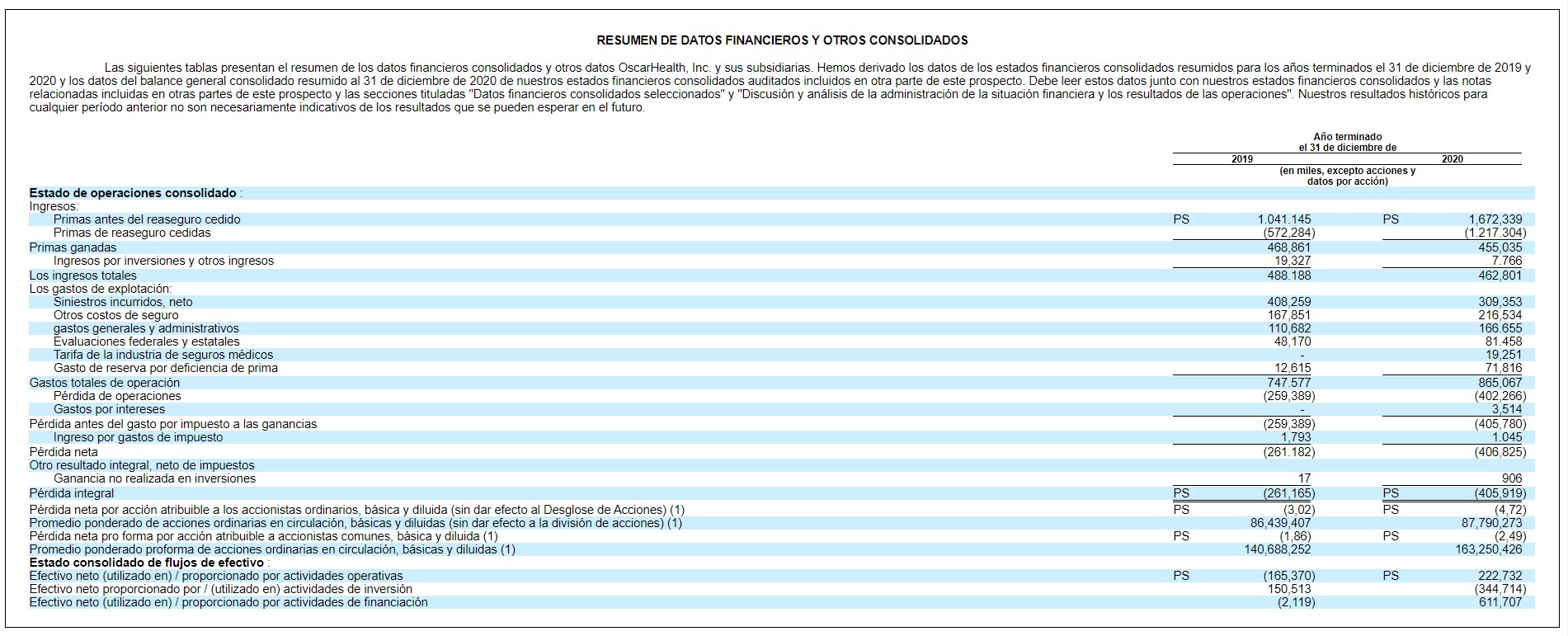

La empresa genera una mayoría sustancial de los ingresos totales de las primas que recibe de los miembros en servicio. Los ingresos totales disminuyeron un 5% interanual en 2020 debido al impacto temporal negativo de COVID-19 en el sector de la salud. Una empresa pública similar es Clover Health ($CLOV), que recientemente se hizo pública a través de SPAC. Clover Health tiene 57.000 miembros y actualmente cotiza a 8x LTM (últimos doce meses) total de ingresos con un crecimiento de ingresos del 45% en 2020. Tiene una capitalización de mercado de 4B$. El retorno de la inversión esperado es medio, hasta el 40%.

A 31 de diciembre de 2020, Oscar tenía 826,3 M$ en efectivo y 1,8 B4 en pasivos totales.

El flujo de efectivo libre durante los doce meses terminados el 31 de diciembre de 2020 fue de 208,7 M$.

Oscar registró 1,67 B$ en ingresos durante 2020 y 1,04 B$ en 2019.Sin embargo, lo hizo con una pérdida de alrededor de 407 M$ y 261 M$, respectivamente, en esos mismos años, lo que contribuyó al déficit acumulado de la compañía de alrededor de 1,43 B$ a finales de 2020. Los ingresos totales cayeron un 5,2% a 462,8 M$, desde los 488,2 M$ del año anterior.

Las pérdidas del Ebitda ajustado (ganancias antes de intereses, impuestos, depreciación y amortización) de la compañía también están creciendo, aumentando a 402,4 M$ en 2020 desde 222,2 M$ en 2019.

COLOCADORES DE LA IPO

Hay 10 bancos que suscriben el acuerdo, liderados por Goldman Sachs, Morgan Stanley, Allen & Co. y Wells Fargo Securities.

COMENTARIO FINAL

Las ganancias se utilizarán para pagar deudas y para fines corporativos generales, incluido el crecimiento del negocio y el desarrollo de tecnología, según los documentos de presentación.

La compañía tampoco tiene la intención de reducir sus gastos en el corto plazo, y señala en su resumen de riesgos potenciales para los inversores que espera “realizar inversiones significativas para comercializar, desarrollar y expandir nuestro negocio, incluso al continuar desarrollando nuestro plataforma de tecnología de pila completa y motor de participación de miembros, adquiriendo más miembros, manteniendo los miembros existentes e invirtiendo en asociaciones, colaboraciones y adquisiciones. Además, esperamos seguir aumentando nuestra plantilla en los próximos años “, escribió $OSCR en el S-1.

A pesar de las pérdidas, Oscar argumentó en su presentación que el enfoque en la tecnología y la experiencia del usuario ha dado sus frutos en el tamaño y la participación de sus miembros.

Como muchas empresas cuando salen a bolsa por primera vez, Oscar no planea pagar dividendos en el futuro previsible. Eso significa que los accionistas tendrán que depender de las ganancias de precios para obtener ganancias.

La capacidad de pagar dividendos en el futuro también está restringida por algunos de los términos de su línea de crédito renovable, que pueden estar incorporados en futuros contratos de crédito, dice el prospecto.

Por la tanto, como siempre decimos desde BolsaZone, cuando salen al mercado este tipo de IPOs tan esperadas, deben verse con precaución, en modo inversión desde la barrera, ya que probablemente saldrán muy altas en precio, sobre todo si vemos que a lo largo de la semana, lunes y martes, hay sobredemanda y comienzan a subir el rango inicial de precios. En modo especulación los primeros días, se debería tradear como un chicharro. De cara a la incorporación a la cartera de BolsaZone, tendremos tiempo de ver cómo evoluciona la acción durante las próximas semanas, en cuanto a gráfico técnico, noticias….

No nos extrañaría que, a lo largo de la semana, si hay mucha demanda por parte de inversores el rango de precios se vaya subiendo desde el rango 32 $ – 34 $ inicial, incluso más de una vez.

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.